Многие россияне ориентируются на такой показатель, как ключевая ставка ЦБ РФ.

- История введения

- На что влияет ключевая процентная ставка

- Влияние КС ЦБ

- Чему способствует повышение размера ключевой ставки

- Как ЦБ меняет значение ключевой ставки

- Как влияет КС на курс рубля

- Влияние на кредиты и вклады

- В чем связь между инфляцией и динамикой ключевой ставки ЦБ РФ

- К чему ведет снижение ключевой ставки, последствия, почему это происходит

- Таблица динамики за 2013 - 2018 годы

- О чем говорят резкие изменения

Разберем, что это за показатель — ключевая ставка простыми словами. С одной стороны ключевая ставка Центрального банка на сегодня – это курс, согласно которому ЦБ России предоставляет коммерческим банкам займы на 1 неделю. Но одновременно это и максимальный процент, по которому Центробанк готов принимать от финансовых компаний вклады на денежные средства.

Одновременно ключевая ставка (КС) Центробанка устанавливает проценты на банковские займы и влияет на стоимость фондирования банков и на уровень инфляции (По теме: Прогноз уровня инфляции на 2018 год).

История введения

Ключевая ставка ЦБ была создана в 2013 году. Именно она используется при расчете курса, если не исполняются денежные обязательства. При этом размер процентов определяется КС Центробанка в соответствующие периоды времени.

На что влияет ключевая процентная ставка

Размер КС – это процент, под который Центральный Российский банк выдает денежные займы коммерческим организациям. Если рубль начинает слабеть, а тариф падать, то у финансовых компаний имеется выигрышная стратегия: банки могут брать займы у Центробанка, переводя их в валюту, а затем, за счет обесценивания деревянных рублей, получать доход, который сможет покрыть недочеты в финансах за счет КС.

Если динамика ключевой ставки идет вверх, то подобные операции становятся более рискованными. Компании под такой высокий заем могут и не согласиться брать деньги у Центрального банка, и, как результат, не будут выдаваться новые займы. Такое положение дел может существенно ударить по экономике, ведь если кредиты перестанут брать, то люди начнут меньше покупать товары, а так же создавать новые бизнес-проекты.

Влияние КС ЦБ

На что влияет ключевая ставка? Ее роль в российской экономике переоценить довольно сложно – это один из самых важных экономических и финансовых инструментов в сфере кредитной и денежной политики России, который оказывает сильнейшее влияние на политику всех банковских компаний страны.

Любые изменения, коснувшиеся ключевой ставки в текущем 2018 году, влияют на инфляцию в стране. И то же самое будет и в том случае, если никаких изменения не будет. Кроме того, от КС зависят такие важные показатели, как депозиты для ФЛ и ЮЛ, проценты по кредитам и стоимость фондирования финансовых компаний.

Чему способствует повышение размера ключевой ставки

Итак, давайте разберемся, что будет, если начнет повышаться размер. Ответ прост – курс по займам и депозитам начнут повышать соответствующие компании по всей стране. Это повлечет за собой следующие изменения:

- Людям становится невыгодно брать финансовые займы. Согласитесь, что одно дело – это 13% годовых, и совсем другое – 23%. Соответственно, если проценты растут, то на денежном рынке постепенно падает активность клиентов банков.

- Экономика начинает развиваться в разы медленнее. Не только простые обыватели, но и бизнес начинает брать займы в разы меньше. Как результат – физические лица совершают меньше покупок, а бизнес замораживает свои проекты. В результате экономика идет на спад, ведь она переходит в режим накопления и сбережения финансов.

- Людям становится выгоднее не вкладываться в займы, а размещать свои средства на депозитах (см. Как открыть банковский депозит, чтобы получить максимальный доход от вклада?). В результате, благодаря повышению ставок на вкладах, клиентам банков удается больше заработать на своих средствах.

Если же переходить на более глобальный уровень, то страну могут ожидать следующие изменения:

- Из экономики происходит отток финансов. Когда Центральный банк повышает размер КС, он задает тренд на сбережение денег. Вклады становятся в разы выгоднее займов, благодаря чему все средства оседают на депозитах финансовых компаний.

- Снижается инфляция, что так же является не лучшим показателем.

Соответственно, КС Центробанка – это своего рода показатель состояния экономики России.

Как ЦБ меняет значение ключевой ставки

Заниматься ее как повышением, так и снижением может только Центробанк. Для этих целей проводятся специальные заседания, на которых решается, нужна ли корректировка текущего положения экономики, или же нет. По итогам таких заседаний ЦБ по ключевой ставке в 2018 были вынесены пресс-релизы, результаты которых были опубликованы на сайте Центробанка. После таких заседаний курс обычно повышается или понижается на «базисные» пункты. Поэтому при публикации и используются такие сокращения, как «б.п.».

Как правило, в пресс-релизах довольно подробно описывается, почему именно произошло повышение, либо, наоборот, снижение.

Как влияет КС на курс рубля

Центробанк может повысить показатель, чтобы сдержать инфляцию в стране. Кроме того, если увеличивается КС, то повышаются и годовые проценты в банках. Люди начинают меньше брать кредиты, а в экономике России уменьшается количество денежных средств. Все это приводит к тому, что становятся дороже остальные деньги. Другими словами, за те же средства товаров можно купить в 2 раза больше. К сожалению, данное правило действует только в том случае, если инфляция растет только благодаря количеству денег в России. А вот если инфляция вызвана иными причинами, например санкциями, то правило работать не будет.

К примеру, 15 декабря, когда отмечалась валютная паника, а рубль падал рекордными темпами, Центробанк неожиданно повысил показатель с 10 до 17 %. И сделано это было для того, чтобы финансовые компании страны перестали брать у Центробанка дешевые кредиты на приобретение иностранной валюты, так как, пока банки России зарабатывали, рубль падал все ниже (см. История происхождения доллара США. Мировая валюта, лежащая в основе 80% сделок!).

Конечно, Центробанк всегда отмечал, что повышение процентов – это лишь временная мера. После того, как курс рубля перестает падать, рынок успокаивается, ЦБ перестает повышать показатель и, наоборот, переходит к понижению.

Влияние на кредиты и вклады

Как уже и говорилось ранее, Центральный банк может выдавать кредиты финансовым компаниям. Кроме того, главный банк может принимать от финансовых компаний и средства на вклады. Но разберем эти вопросы более подробно.

Если говорить о займах, то, с практической стороны вопроса, коммерческие финансовые организации не могут брать деньги в ЦБ, чтобы выдавать их населению, так как Центробанк по КС выдает деньги только на неделю. При этом, например, ипотека выдается на несколько лет. Поэтому для того, чтобы финансовые компании могли выдавать средства, у них должны быть иные источники дохода – например, собственные деньги. Но если финансовая российская компания уже не может брать заем в других местах, то тогда она обращается за помощью к ЦБ.

В итоге получается, что корректировка КС ЦБ влияет на те условия, которые предлагают банки страны, и ипотечные кредиты не являются исключением. И, соответственно, если КС ЦБ России снижается, то и остальные банки должны снизить процент по кредитам. Здесь есть одни большой плюс – дешевые заемные средства позволяют развиваться промышленности страны и повышают спрос народа на ипотеку и потребительские займы.

С вкладами все несколько иначе. На что влияет снижение ключевой ставки по отношению к депозитам? В том случае, если она понижается, сокращаются ставки по вкладам. И такие действия вполне оправданы, ведь финансовым компаниям становится невыгодно привлекать депозиты от ФЛ и ЮЛ под большие проценты. И вот почему.

В том случае, если ФЛ или ЮЛ открывает депозит в финансовой компании, оно, по сути, дает банковской организации деньги на определенный рок в долг. Банк, в свою очередь, выплачивает людям проценты за использование заемных средств. Так зачем банкам платить по вкладам больше, если они могут взять деньги в долг по этой же КС у Центрального банка? Понимая такой расклад, финансовые организации принимают вклады от населения под меньший процент, нежели у Центробанка.

В чем связь между инфляцией и динамикой ключевой ставки ЦБ РФ

В текущем году она влияет на многие показатели – в том числе и на инфляцию, которая так же учитывается ЦБ РФ. Да, в планы Центробанка действительно входит незначительная инфляция, но не более 4% в год. Специалисты при этом каждый год проводят существенную работу – в том числе и определяют, какой показатель должен быть сейчас, чтобы и экономика нормально функционировала, и инфляция понижалась.

В том случае, если увеличиваются процент как по кредитам, так и по вкладам, то ФЛ и ЮЛ хотят брать меньше кредитов, а так же меньше вкладывать средства и тратить их. При этом все желают больше накапливать. В результате спрос на разного рода товары снижается, и, соответственно, падает и инфляция.

А каковы же последствия снижения КС? Такой вариант гораздо предпочтительнее. В этом случае рубль становится дешевле, падают проценты по вкладам и кредитам, люди берут больше займов, меньше сберегают, больше вкладывают, больше тратят. Спрос на товары тратится, а инфляция ускоряет свой темп.

Влияние на бизнес

Не стоит думать, что изменение процента по вкладам и депозитам влияет только на условия предоставления кредитов и вкладов. Есть и множество других нюансов – например, несвоевременная выплата заработной платы, заморозка счетов, несвоевременная оплата налогов и так далее.

К чему ведет снижение ключевой ставки, последствия, почему это происходит

Итак, давайте разберем, что дает снижение ключевой ставки для населения и для бизнеса.

Если проценты начали понижаться, то экономика страны, наоборот, начинает расти. Людям становится гораздо выгоднее взять кредит, а не вкладывать деньги во склады, поэтому множество людей выстраивается в очередь за заемными средствами.

Что означает снижение ключевой банковской ставки, если говорить о глобальных планах? Здесь страну могут постигнуть следующие изменения:

- В экономику России начинает вливаться больше денег.

- Центробанк своими действиями дает сигнал, что достаточно держать деньги в депозитах – пора вкладывать их в экономику, ведь теперь это выгоднее! По теме: Как открыть счет в иностранном банке и почему счета в США надежнее, чем в Швейцарии?

Важно, что если в стране дикими темпами растет размер инфляции, то понижение размера показателя сделает этот процесс еще хуже, ведь благодаря таким действиям ЦБ будет наращивать количество так называемой «лишней» денежной массы, вместо того чтобы, наоборот, изымать ее из экономики страны. Поэтому КС нужно уметь правильно управлять.

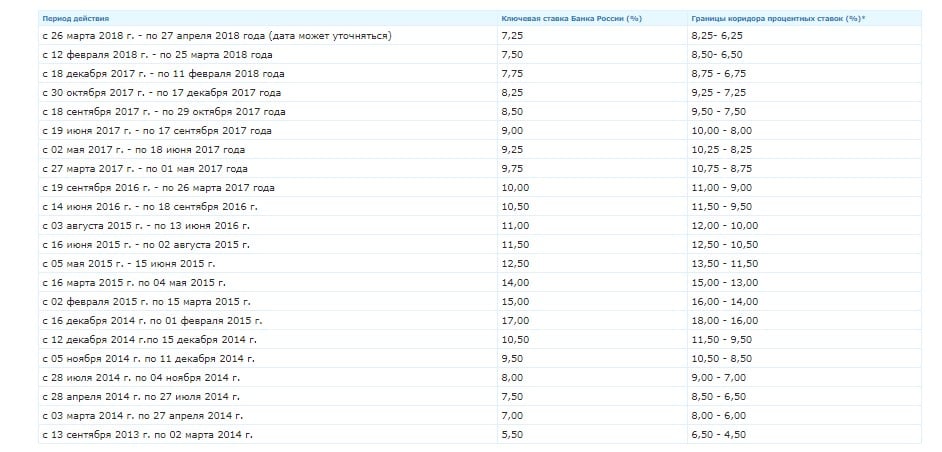

Таблица динамики за 2013 — 2018 годы

Рассмотрим, как изменялась ключевая главенствующая ставка Центробанка РФ в таблице за период с 2013 по 2018 год.

Это то, о чем говорилось ранее. Чтобы стабилизировать обстановку в стране, ЦБ в 2014 году поднял курс по кредитам. Но по мере того, как экономика в стране восстанавливалась, она постепенно падала.

О чем говорят резкие изменения

Изменение в ней сообщает лишь об одном – в стране начинается кризис.

При этом нормальный процент изменений варьируется в рамках 0,25-0,5%. Если же она резко возрастает с 5,5% до 17%, то это говорит о том, что осуществляется рост инфляции, и Центробанк России пытает побороть этот рост, поднимая ее.